フリーランスのなかには、会社を設立している方もいます。

フリーランスが会社を設立するメリットとは?

どうやって会社を設立するの?

このような疑問を持っている方もいますよね。

今回は、フリーランスが会社を設立するメリットとデメリットを解説します。

会社設立の手続きや注意点もご紹介しますので、ぜひ参考にしてください。

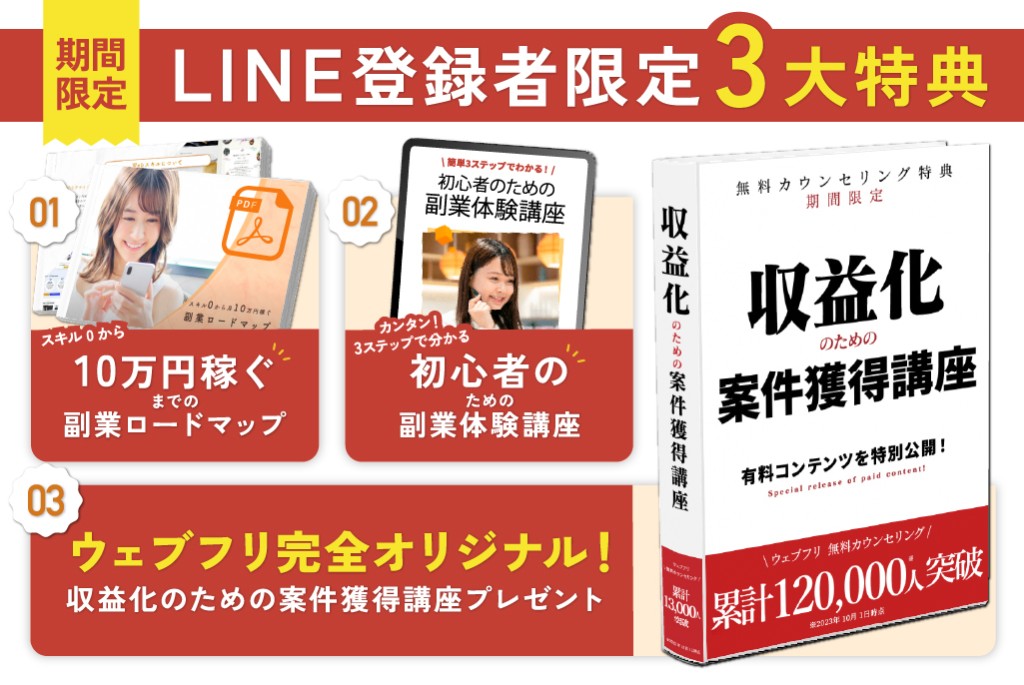

\ 簡単3ステップ! /

\ 無料カウンセリング実施中! /

フリーランスと法人の違いは?

フリーランスと法人の違いは、法人登記をしているかどうかです。

フリーランスは、会社に属せず個人で仕事を行う人を指します。事業を始めた際は、税務署に開業届を提出します。

一方で、法人は法務局に登記申請を行わなければなりません。

法人の登記申請には資本金の払い込みなどいくつかの手続きが必要です。

設立にかかる時間も、フリーランスの開業届は即日申請が通るのに対して、法人は約2週間から4週間かかるのも大きな違いです。

また、フリーランスと法人では課せられる税金も違います。

以下の記事では、フリーランス適正診断を受けられるので、興味がある人はぜひご覧ください。

\ 簡単3ステップ! /

フリーランスが法人化するメリット

フリーランスが法人化するメリットはたくさんあります。

- 税金面で有利な場面がある

- 経費の幅が広がる

- 欠損金の繰越控除が受けられる

- 受けられる助成金の幅が広がる

- 社会的信用が得られる

- 社会保険に加入できる

- 有限責任できる

- 決算期を自由に選べる

一つずつ見ていきましょう。

税金面で有利な場面がある

法人化すると、節税につながります。

フリーランスは、収入が高ければ高いほど税金が高くなり、最高で45%にのぼります。

そのため、多く稼いでも税金を課されて手元に残るお金はそれほど多くないということがあります。

しかし、法人は比例税率が適用されているため、最高でも23.2%の税率で収まります。

また、利益を給与として受け取ると給与所得控除が適用され、所得税や住民税の節税が可能です。

経費の幅が広がる

法人化すると、経費にできる費用の幅が広がります。

フリーランスも法人も共通して事業で発生した支出を経費にできる点は同じですが、法人では給料や退職金を経費にすることが可能です。

また、社宅契約を結べば居住用の自宅の家賃を一部経費にできます。生命保険料も経費の対象になる可能性があり、こちらも節税対策につながるでしょう。

欠損金の繰越控除が受けられる

フリーランスも法人も、赤字になってしまった場合、欠損金を翌年以降に繰り越すことができます。

事業で出た赤字を、翌年の事業所得で相殺するための控除です。

しかし、フリーランスは繰越期間が翌年以降3年間なのに対し、法人は翌年以降10年間です。

繰越期間が短いと、赤字の額が大きい場合に相殺しきれず、結局赤字となってしまうかもしれません。

そのため、繰越期間が長いほうが安心して事業を営んでいけるでしょう。

受けられる助成金の幅が広がる

法人化すると、受けられる助成金の種類が多いです。

東京都の個人事業主が受けられる補助金・助成金は220件です。

しかし、法人は3598件もの補助金・助成金を受けられます。

そのため、法人のほうが費用面で助かることも多くあるでしょう。

社会的信用が得られる

法人化することで、フリーランスとして働くよりも社会的信用を得られます。

前項で紹介したとおり、法人化すると受けられる助成金の幅が広がりますが、それは法人化することで社会的信用が上がるからです。

また、事業に関する費用を銀行から融資してもらいたい場合も融資を受けられやすいです。

取引会社からも信頼を得られるため、事業の幅も広がるでしょう。

社会保険に加入できる

フリーランスは国民保険・国民年金に加入しますが、法人化すると社会保険に加入できます。

社会保険は国民保険・国民年金に比べて、将来受け取れる年金が多いです。

保険料も折半することで、法人税の節税につながるのもメリットです。

また、もし事業を拡大して従業員を雇いたいときにも、「社会保険完備」と記載があると、選考にきてくれる人も増加すると指摘する方もいます。

以下の記事では、フリーランスの社会保険について解説しているので、あわせてご覧ください。

有限責任できる

フリーランスであれば、事業で発生した損失や滞納している税金などを個人の資産から支払う必要があります。

しかし、法人であれば、個人に返済義務は生じません。そのため、費用面の負担が減るでしょう。

しかし、銀行から借入を行った際の連帯保証人になっている場合は返済義務が生じるため注意しましょう。

決算期を自由に選べる

法人化すれば、決算期を自分の都合で選べます。

フリーランスは、決算期が12月に決まっているうえ、確定申告や納税も毎年3月15日までに行う必要があります。

しかし、法人であれば決算期を何月にでも選択することが可能です。また、後から変更もできます。

利益が多い時期を決算期に設定することで、余裕をもって税金を納付できるでしょう。

フリーランスが法人化するデメリット

法人化するメリットがある反面、デメリットもあります。

- 失業手当が受けられない

- 赤字でも法人住民税均等割を負担しなければならない

- 複式簿記での帳簿が必要

- 接待交際費を経費にできる額に上限がある

メリット・デメリットをよく理解して法人化を検討しましょう。

失業手当が受けられない

法人化すると、失業手当が受けられません。フリーランスが法人化すると役員に就任するためです。

失業保険の給付申し込みの際に記入する「雇用保険に関する申告書」には、「現在において、会社・団体等の役員等に就任していないか」と問う欄があります。

この条件に当てはまってしまうと、失業保険が給付されません。

そのため、法人化する際は、失業してしまったときのことも考えて対策しておく必要があります。

赤字でも法人住民税均等割を負担しなければならない

法人は、赤字になっても毎年最低約7万円の法人住民税均等割を支払わなければなりません。

フリーランスは赤字の場合、所得税や住民税の納税が免除されます。しかし、法人であれば必ず納税の義務が発生します。

納税額は地域によって異なりますが、資本金の金額や従業員数が多いほど納税額も上がるため注意しましょう。

複式簿記での帳簿が必要

複式帳簿とは、売上や支出といった取引を原因と結果の両面から記録する方法です。また、資産や負債の増減も記録します。

複式帳簿で記帳することで、財務状況をより明確に把握できます。

事業を営んでいる場合、確定申告の申告書を作成するために帳簿が必要です。

フリーランスは、青色申告でなければ記帳が簡単な単式簿記で十分ですが、法人であれば必ず複式簿記で記帳していかなければなりません。

単式簿記は、いつ、どのような内容でいくらお金が動いたか単一に記載するだけです。

しかし、複式簿記は借方、貸方の両面で記帳していきます。

複式簿記は複雑であるため、簿記の知識などがない方は苦労するかもしれません。

接待交際費を経費にできる額に上限がある

フリーランスが、クライアントとの会食などの交際費を経費にしようとした際には、かかった交際費すべてを経費に計上できます。

しかし、法人が経費に計上できるのは交際費のうち、飲食代の50%のみです。また、資本金が1億円以下の場合は年間800万円までと定められています。

フリーランス時代に交際費が多くかかっていた方は、交際費の見直しが必要でしょう。

フリーランスが法人化するために必要な手続き

ここでは、フリーランスが法人化する際に必要な手続きをご紹介します。

- 設立手続きを行う

- 設立登記を申請する

- 法人口座を作成する

- 役員報酬を設定する

- 諸官庁に届け出をする

- 社会保険の手続きをする

- 個人事業の廃業手続きをする

順番に見ていきましょう。

設立手続きを行う

まず、設立手続きを行いましょう。

発起人を決定し、「社名」「事業目的」「所在地」「資本金の額」といった会社の基本情報も決めます。

基本情報が決まったら、会社の基本ルールである定款を文書にまとめます。

最後に、発起人名義で出資金を銀行に振り込んだら設立手続きは完了です。

一番最初に会社の基本をしっかり定めることは大切なため、よく考えて決めていきましょう。

設立登記を申請する

手続きで決めた会社の所在地を管轄する法務局で設立登記を申請します。出資金を入金したら2週間以内に申請しましょう。

申請に必要な書類は以下のとおりです。

- 設立登記申請書

- 登記申請書の別紙(登記すべき事項)

- 登録免許税の収入印紙を貼った台紙

- 定款(紙か電子)

- 出資金の払込証明書

- 印鑑届出書

- 代表取締役の就任承諾書

印鑑届出書が必要なため、会社用の印鑑も用意しましょう。

また、設立登記には費用がかかります。最低でも約25万円必要なため、忘れずに用意しておきましょう。

法人口座を作成する

設立登記の申請が完了し、登記事項証明書が発行されたら、法人用口座を作成しましょう。

開設に必要な書類は各銀行で異なるため、開設したい銀行のホームページを確認し、用意します。

近年、振込詐欺の増加に伴い、新規開設の審査が厳しくなっています。

開設にある程度時間がかかることを見越して準備しましょう。

役員報酬を設定する

会社の設立から3ヶ月以内に役員報酬を決定しなければなりません。3ヶ月以内に決定できなければ、役員報酬を経費に計上できなくなります。

役員報酬の金額は、事業年度が終わるまで変更できないため、慎重に決めましょう。

ある程度の売上を見越しつつ、社会保険料がはね上がらないような金額に設定することが大切です。

諸官庁に届け出をする

会社を設立したら、税務署と都道府県税事務所に届け出をしましょう。この届け出が完了すると、会社の設立を公にできます。

提出する届け出はそれぞれ期限が異なるため、期限を過ぎないように早めに提出しましょう。

以下に提出書類の期限の一例をあげます。

| 法人設立届出書 | 会社設立から2ヶ月以内 |

| 青色申告の承認申請書 | 会社設立から3か月経過した日、または事業年度末のいずれか早い日の前日まで |

社会保険の手続きをする

法人化すれば、社会保険に必ず加入しなければなりません。

管轄の年金事務所で加入手続きを行えるため、必ず5日以内に手続きを行いましょう。

その際に提出する書類は以下のとおりです。

- 健康保険・厚生年金保険新規適用届

- 健康保険・厚生年金保険被保険者資格取得届

- 健康保険被扶養者(異動)届

健康保険被扶養者(異動)届は、役員や従業員に扶養家族がいる場合のみ提出します。続柄の証明のために、住民票か戸籍抄本も必要です。

個人事業の廃業手続きをする

フリーランスから法人化する場合、個人事業の廃業手続きもしなければなりません。

事業開始日から1ヶ月以内に、個人事業の開業・廃業等届出書を管轄の税務署に提出しましょう。

フリーランスが法人化する最適なタイミング

フリーランスがいつ法人化すればよいかご紹介します。

- 課税所得が800万~900万円になったとき

- 売上金が1000万円超えたとき

法人化を考えている方は、ぜひ指標にしてください。

課税所得が800万~900万円になったとき

所得が800万~900万円ほどになったら、法人化することで税金をかなり抑えられるようになります。

フリーランスの所得税と、法人の法人税はその年の所得金額によって変わりますが、それぞれ変わり方には違いがあります。

フリーランスの所得が800万~900万円になると、適用される税率は900万円以下で23%、900万円以上で33%です。

法人の場合、800万円以下は15%、800万円以上は23.2%となります。

つまり、同じ所得でも法人のほうが税率が低く、納める税金の金額を少なくできます。

しかし、法人化すれば会社として税金を支払うほか、個人でも税金を支払わなければならない点は注意が必要です。

自身にかかるお金と会社のお金のバランスを見て判断しましょう。

売上金が1000万円超えたとき

売上高が年間で1000万円を超えると、その2年後から消費税の納税義務が発生します。

これはフリーランスと法人どちらにも適用されますが、消費税の納税義務が発生するタイミングで法人化すれば、最低2年間の免除期間をつくることが可能です。

そのため、最大4年間、消費税の納税を引き延ばせます。

しかし、1000万円以上の資本金の場合、初年度から課税事業者になり、消費税の納税義務が発生するため注意しましょう。

フリーランスが法人化する際の注意点

法人化の際は、いくつか気を付けなければならない点があります。

- 設立に費用と時間がかかる

- 登記可能な事務所が必要

法人化する際は、十分に気を付けましょう。

設立に費用と時間がかかる

法人化には費用と時間が多くかかります。

法人化の手続きは、設立登記申請のために法務局に出向いたり、法人口座の開設のために銀行に出向いたりしなければなりません。

出向く時間がかかるだけでなく、申請自体にも週単位で時間がかかります。必要書類や資本金を準備するのも大変です。

また、手続きや書類をそろえるのにも20万円以上かかります。一連の手続きを税理士などに任せることもできますが、そこにも費用がかかります。

そのため、見切り発車で決めず、しっかりと時間と費用を考えながら準備をしましょう。

登記可能な事務所が必要

設立登記申請書には、会社の所在地を記載しなければなりません。そのため、事務所の用意が必要です。

自宅を所在地にすることも可能ですが、住所が不特定多数の人に知られるリスクがある、物件の用途が制限されるなどデメリットが多いです。

また、法人の所在地にできない物件もあるため、自宅とは別の事務所を用意するのが安全です。

フリーランスから会社設立に関するよくある質問

フリーランスの法人化に関してよく寄せられる質問をまとめました。

- フリーランスに会社名は必要ですか?

- フリーランスは会社にしたほうがよいですか?

それぞれの質問に詳しく回答します。

- フリーランスに会社名は必要ですか?

-

フリーランスが法人化する場合、設立登記申請書に必ず社名を記載しなければなりません。そのため、会社名は必要です。

法人化する際につける会社名は、商号といいます。

フリーランス時代、屋号をつけていた方もいるでしょう。屋号には使用できない文字や記号は制限されていません。

しかし、商号には使用できる文字に制限があるため、よく確認して決めましょう。

- フリーランスは会社にしたほうがよいですか?

-

フリーランスとして利益が多く出てきたら、法人化を考えてもよいでしょう。

フリーランスだと受けられる助成金が少なかったり、利益が大きければ大きいほど手取りがどんどん少なくなっていったりします。

フリーランスよりも、法人のほうが節税対策の幅が広がるため、大きな利益ができるようになったら法人化するのがおすすめです。

フリーランスの法人化はメリットが多い!結果が出てきたら法人化がおすすめ!

フリーランスとして仕事をし、利益がでるようになったら、法人化すると節税対策ができたり社会保険に加入できたりとさまざまなメリットを享受できます。

しかし、複式簿記での記帳が必須になったり、失業手当が受けられなかったりとデメリットもあるため、よく比較して法人化を考えなければなりません。

法人化には、設立登記の申請や諸官庁への届け出、法人口座の開設などさまざまな時間と費用のかかる手続きが必要です。

しかし、大きな利益が出るようになれば、法人化するとフリーランスのときよりも手元にお金を残しておけます。

フリーランスとして実績をつんだら、法人化してさらに事業を拡大していくとさらなるスキルアップができるでしょう。