フリーランスの業務をこなしていくなかで、消費税についての悩みはありませんか?

フリーランスは、クライアント企業への請求書を正しく作成しなければ、税務関係でトラブルが発生するかもしれません。

本記事では、フリーランスの消費税に関する基礎知識や正しい請求書の作成について、詳しく解説しています。

フリーランスの消費税に関わる「インボイス制度」の影響も解説しているため、ぜひ参考にしてください。

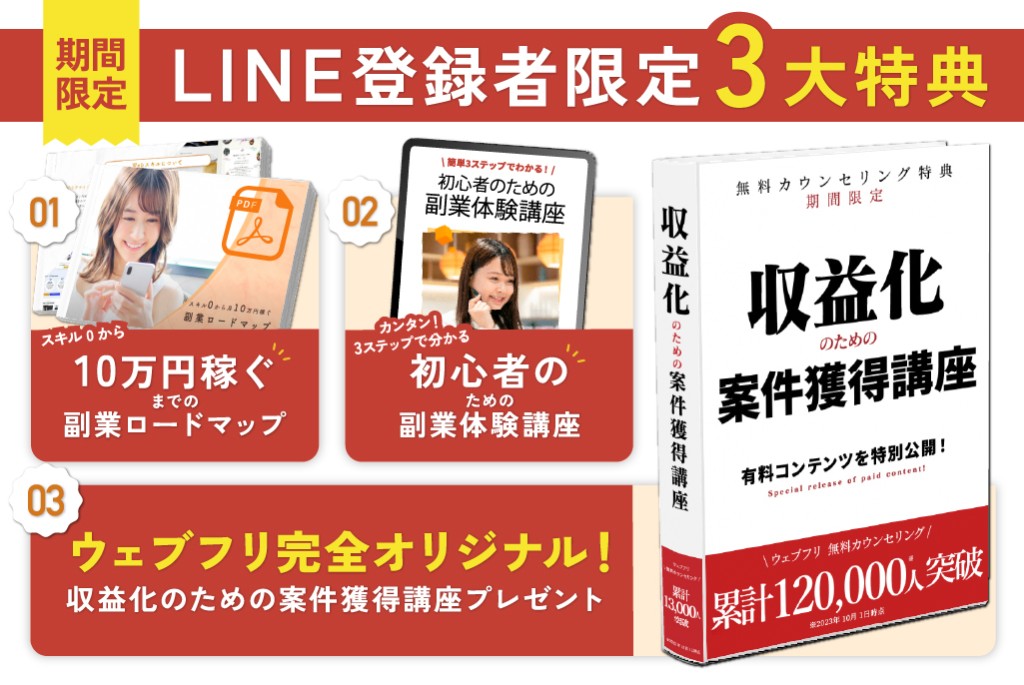

ウェブフリでは、1分でできる『フリーランス適正診断』を行っています。

「フリーランスになりたいけど、向いているか分からない」とお悩みの人は、ぜひ診断を受けてみてください!

\ 簡単3ステップ! /

\ 無料カウンセリング実施中! /

フリーランスの消費税に関する基礎知識

フリーランスとして活動する際、一定の条件を満たすと消費税の納税義務が生じます。

ここでは、フリーランスにとって重要な消費税の基礎知識を解説します。

消費税とは何か?免税事業者と課税事業者の違い

消費税は、商品やサービスの取引に課される間接税で、日本の税率は10%です。

フリーランスには、免税事業者と課税事業者の違いがあります。

免税事業者は、年間売上高が1,000万円以下の事業者に区分され、消費税の納税義務はありません。

課税事業者は、年間売上高が1,000万円を超える事業者に区分され、消費税の納税義務があります。

クライアントに消費税を請求する必要がある一方で、仕入れにかかった消費税を控除できるのが特徴です。

ただし、課税事業者は任意選択のため、自身の事業規模や状況を把握しておきましょう。

消費税は、今後の収益や取引関係にも影響が出てくるため、しっかりと知識を身につけるのが大切です。

フリーランスが消費税を請求できる理由

フリーランスが消費税を請求できる理由は、「事業者」だからです。

個人事業主であっても、商品やサービスを提供して対価を得ている場合、事業者として扱われます。

消費税法では、国内で行われる資産の譲渡や役務の提供に対して、課税しなければならないため、フリーランスの仕事で得た報酬も消費税の対象です。

消費税を請求する権利は、事業規模に関係なく、すべての事業者に与えられています。

ただし、顧客との契約内容によっては、消費税込みの金額で合意するケースもあるでしょう。

フリーランスの消費の税計算方法と納税の流れ

フリーランスは、自身で消費税の計算をして納税をしなければなりません。

フリーランスの消費税計算方法と納税の流れは、以下のとおりです。

- 本則課税と簡易課税の違い

- 消費税の計算方法(具体例付き)

- 消費税の確定申告と納税時期

- 必要な申請書類と入手方法

基本的な流れを押さえて、消費税に関する手続きをスムーズに進めましょう。

本則課税と簡易課税の違い

本則課税は、実際の仕入れにかかった消費税額を控除する方法です。

実際の仕入れ額に基づいて計算するため、正確な消費税額を計算できます。

ただし、計算に時間がかかったり、領収書の管理をしたりしなければなりません。

簡易課税は、業種別の利益率をベースに、国が定めた「みなし仕入れ率」を用いて計算する方法です。

みなし仕入れ率については、国税庁のホームページ「簡易課税制度の事業区分」で確認できます。

計算方法が簡易ですが、実際の仕入れ額と異なる場合があるのが特徴です。

消費税の計算方法(具体例付き)

基本的な消費税の計算式は、消費税額 = 課税売上高 × 税率です。

例えば、年間の課税売上高が500万円の場合、500万円 × 10% = 50万円の計算になります。

ただし、仕入れにかかった消費税額を差し引いた(仕入れ税額控除)分が実際の納税額になるため、注意しましょう。

まず、本則課税を用いた計算方法の具体例は以下のとおりです。

例:年間売上高:500万円、仕入れ額:200万円のときの消費税額

| 売上にかかる消費税 | 500万円 × 10% = 50万円 |

|---|---|

| 仕入れにかかる消費税 | 200万円 × 10% = 20万円 |

| 納税額 | 50万円 – 20万円 = 30万円 |

フリーランスが実際に納める消費税額は、売上にかかる消費税から仕入れにかかった消費税を差し引いた金額です。

簡易課税では、以下の計算法と納税額になります。

年間売上500万円、みなし仕入れ率50%の売上高の場合、納税額:50万円 × (1 – 0.5) = 25万円となり、本則課税よりも納税額が少なくなります。

消費税の計算方法は状況によって異なるため、自身のビジネスに最適な方法を選択しましょう。

消費税の確定申告と納税時期

確定申告の時期は、原則として毎年2月15日~3月15日までです。

消費税の納税は、確定申告と同時に行う必要があります。

納税方法は、一括納付と分割納付の方法があります。

一括納付は確定申告時に全額を納める方法で、分割納付は年3回に分けて納税する方法です。

確定申告を怠った場合、ペナルティを課されるため、注意しましょう。

必要な申請書類と入手方法

消費税の確定申告と納税を行う際には、以下の申請書類が必要です。

- 消費税確定申告書

- 消費税の付表

- 収支内訳書

- 帳簿や請求書などの証拠書類

収支内訳書は売上と仕入れの詳細を記載する書類で、帳簿や請求書は取引の証拠として保管しておく必要があります。

申請書類は自身で作成し、管理しておきましょう。

確定申告に必要な書類は、国税庁のウェブサイトからダウンロードしたり、最寄りの税務署で直接受け取れたりします。

また、e-Taxを利用してオンラインで手続きから提出まで可能です。

書類の記入方法や提出期限について不安がある場合は、税理士に相談しましょう。

フリーランスが請求書に消費税を記載する方法

フリーランスが消費税を請求書に記載する際は、以下3つのポイントに注意する必要があります。

- 内税方式と外税方式の違いと使い分け

- 請求書に記載すべき項目と記載例

- 消費税の端数処理について

ここでは、消費税を記載する際の具体的な方法や注意点を解説します。

内税方式と外税方式の違いと使い分け

フリーランスが消費税を請求する場合、内税方式と外税方式の2つの方法を使い分けます。

内税方式は、消費税を含んだ総額を表示する方法です。

一般消費者向けのサービスや商品に使われており、「10万円(税込)」と記載するため、消費税額が分かりにくい特徴があります。

外税方式は、消費税を別途表示する方法です。

一般的に法人間取引や専門サービスで使われており、「10万円(税抜)+消費税1万円」と記載するため、消費税額が分かりやすい点が特徴です。

請求書を作成する際は、契約時にクライアントと確認しましょう。

請求書に記載すべき項目と記載例

請求書に記載すべき項目は、次のとおりです。

- 請求書発行日

- 請求書番号

- 発行者の氏名または名称

- 発行者の住所

- 取引先の名称

- 取引内容(商品名やサービス内容)

- 数量

- 単価

- 合計金額(税抜)

- 消費税額

- 総額(税込)

- 支払期限

- 支払方法

記載例は次のようになります。

記載例を参考に、自身の取引内容に合わせて適切な請求書を作成しましょう。

請求書は、確定申告の際に重要なため、正確な情報の記載が大切です。

消費税の端数処理について

消費税の端数処理には、切り捨て、切り上げ、四捨五入の3つの方法があります。

法律では、取引ごとに1円未満の端数を切り捨てることが原則です。

ただし、取引によっては、切り上げや四捨五入の採用も認められています。

例えば、自動販売機での販売や、消費税込みの総額表示を行う場合などは、切り上げや四捨五入の対象です。

また、基本消費税の計算は、「税抜価格」に対して行うため、税込価格から逆算する場合は、注意しましょう。

フリーランスの方が請求書を作成する際は、事前に端数処理の方法を確認しておくのが大切です。

インボイス制度がフリーランスに与える影響

インボイス制度の導入により、フリーランスの方々にとっては、以前とは異なる対応を求められるようになりました。

ここでは、インボイス制度について詳しく解説します。

インボイス制度とは?

インボイス制度とは、適正な納税ができているかを確認するための制度です。

課税事業者は、取引先に取引内容や消費税額などの詳細な情報が記載された「適格請求書」(インボイス)の発行を求められます。

インボイスに記載された情報から、取引の正確性がわかりやすい点が特徴です。

特に、免税事業者のフリーランスは、取引先から適格請求書の発行を求められる場面が増え、消費税の管理に注意しなければなりません。

免税事業者の課題と対策

インボイス制度の導入により、取引先が仕入税額控除を受けられなくなるため、免税事業者は取引を避けられる課題を抱えています。

免税事業者の課題への対策として、次の選択肢を検討しましょう。

- 課税事業者になる

- 値引きで対応する

- 取引規模の調整

- 専門家に相談する

- 取引先との交渉

インボイス制度の課題には、自社の経営状況や将来の事業計画を踏まえ、慎重な判断が必要です。

適格請求書発行事業者になるべき?

フリーランスの場合、大手企業との取引を望む場合は、適格請求書発行事業者になる選択がおすすめです。

多くの企業が仕入税額控除のために、適格請求書を求めるため、取引先から選ばれやすくなります。

ただし、適格請求書発行事業者になると、消費税の納税義務が生じるため、注意しましょう。

取引先が小規模や少数の場合、適格請求書を求められないケースがほとんどです。

適格請求書発行事業者になるかは、以下の基準で判断しましょう。

- 年間売上高

- 主要取引先の要望

- 事務処理能力

- 将来的な事業拡大計画

不安な方は、専門家の無料アドバイスやサポートを参考にするのもおすすめです。

フリーランスが消費税対策で気をつける2つのポイント

フリーランスが消費税対策で注意すべきポイントは、以下の2つです。

- 契約時に消費税について確認する

- 減額交渉への対処法を知る

ポイントを押さえれば、スムーズな取引と税務管理ができます。

契約時に消費税について確認する

取引先と契約を交わす際は、消費税の取り扱いについて、以下のポイントを確認しましょう。

- 契約金額に消費税が含まれているかどうか

- 消費税の請求が必要かどうか

- 消費税の計算方法(内税方式か外税方式か)

- 消費税率の変更があった場合の対応

消費税は、自身や企業の税務関係に大きく関係するため、明確にしておく必要があります。

また、契約書や見積書に記載する際は、「本契約の金額には消費税が含まれていません。別途消費税をお支払いいただきます。」などの文言を入れると、お互いの認識のズレを防げます。

特に、長期的な契約や消費税率の変更があった場合は、新税率を適用するといった条項を入れておきましょう。

減額交渉への対処法を知る

クライアントから消費税分の減額交渉を持ちかけられる可能性に備え、適切な対処法を知っておくのは重要です。

まず、減額交渉に直面した際は、要求をすぐに受け入れず、消費税は法律で定められた税金であり、事業者として納税義務があることを丁寧に説明しましょう。

次に、消費税分の減額が難しい理由を具体的に伝えます。

消費税分を値引きすると利益が減少し、事業継続が厳しくなる可能性を示したり、数字を用いて説明したりするのも効果的です。

最後に、交渉の余地がある場合は代替案の提示も検討しましょう。

例えば、「消費税分は請求するが、別の形で割引やサービスを提供する」など、双方が納得できる解決策を探ります。

交渉を突っぱねてしまうと、契約解除や契約更新に影響を与えかねません。

話し合いを重ねて、お互いに対処法を見つけましょう。

消費税の支払いが遅れるとどうなる?

消費税の納付期限をすぎてしまうと、延滞税や加算税が課されるだけでなく、事業者としての信用にも関わるため、注意しましょう。

まず、納付期限を過ぎた場合、延滞税が発生します。

延滞税は日数に応じて計算され、長期間滞納すると高額になり、期限内に申告できなければ、加算税も課されます。

また、悪質であると判断された場合、税務調査の対象になる可能性もあるでしょう。

税務署は滞納者に対して厳しい姿勢で臨むため、ほかの税金についても詳細な調査が行われます。

さらに、消費税の滞納は経営状態の悪化を示す指標となるため、取引先や金融機関からの信用も失いかねません。

最悪の場合、差し押さえなどの強制執行措置が取られ、事業の継続が困難になる場合もあります。

消費税の支払いが遅れそうな場合は、早めに税務署に相談しましょう。

まとめ:フリーランスも消費税対策は必要!インボイス登録は慎重に検討しよう

本記事では、消費税の基礎知識から計算方法、インボイス制度の影響まで幅広く解説しました。

フリーランスは、事業者の立場になるため、消費税の請求ができます。

消費税は、自身の事業内容から正しい計算方法で請求し、納税を行いましょう。

また、消費税を請求しない免税事業者にもインボイス制度が深く関わってくるため、消費税の知識を深め、正確で的確な取引は欠かせません。

税務署や専門家へ相談して、安定した事業運営を目指しましょう。